План Действий Инвестора: Первоцветы Мая - Нефть, Литий, Электромобили, Заседание ФРС

- 1 мая 2022 г.

- 7 мин. чтения

Очередная тяжелая сессия в пятницу привела к тому, что индекс Dow industrials снизился пятую неделю подряд, а Nasdaq composite и S&P 500 понесли по четыре недельных убытка. Это пресекло попытку ралли фондового рынка с низкими ожиданиями и привело Nasdaq к худшему недельному закрытию с декабря 2020 года.

Предстоящая неделя, первая неделя мая, предлагает потенциал хороших отчетов от нескольких устойчивых отраслей, включая производство удобрений, нефти и дистрибьюторов лекарств. Ежеквартальное заседание ФРС может повлиять на рынки, как и отчет Министерства труда за апрель, опубликованный в пятницу. В то же время рынок продолжает демонстрировать здоровый список акций вблизи точек покупки на действительных базах, предоставляя инвесторам достаточно информации для составления списков наблюдения, чтобы подготовиться к тому, когда рынок развернется выше.

Акции Для Наблюдения: Пятеро Рядом С Точками Покупки После Получения Прибыли

Пять акций с отчетами за первый квартал на подходе - Merck (MRK), General Dynamics (GD), Exxon Mobil (XOM), Weyerhaeuser (WY) и Humana (HUM) — торгуются вблизи пунктов покупки. Все они принадлежат к секторам, дела которых идут хорошо на нынешнем слабом фондовом рынке. Фармацевтический гигант Dow Merck играет с прорывом из точки покупки на базе чашка с ручкой. Timberland REIT Weyerhaeuser находится ниже точки покупки, также в чашке с ручкой. Оборонный гигант General Dynamics, крупный нефтяной гигант Exxon Mobil и медицинская страховая компания Humana также близки к прорывам. Все три акции нашли твердую поддержку на ключевых технических уровнях на прошлой неделе. Exxon может похвастаться высоким рейтингом относительной силы 96.

Экономический Календарь: Заседание ФРС, Данные по заработной плате за апрель

Впервые за долгое время заседание Федеральной резервной системы по политике на предстоящей неделе, которое завершится в среду в 2 часа дня по восточному времени, вряд ли преподнесет сюрприз в виде ястребиной политики. Рынки полностью ожидают повышения ставки на полпункта, за которым последует еще одно такое же - если не еще большее - повышение — на следующих двух заседаниях. ФРС также ясно дает понять, что она намерена начать раскручивать покупки активов на сумму 4,5 трлн долларов, сделанные во время пандемии. Аналитики ожидают, что в течение трех месяцев отток средств с баланса увеличится до 95 миллиардов долларов в месяц. Тем не менее, пресс-конференция главы ФРС Джерома Пауэлла может задать тон тому, как ФРС будет справляться с замедлением роста и распродажей на фондовом рынке.

Пятничный отчет о занятости покажет, что задумала ФРС, поскольку она стремится замедлить экономику и рост заработной платы. Уровень безработицы, составивший 3,6% в феврале, может сравниться с полувековым минимумом в 3,5% непосредственно перед пандемией или даже превзойти его.

Индекс ISM manufacturing survey, который выйдет в 10 часов утра в понедельник, вероятно, покажет еще один сильный показатель производственной активности, с ценовым давлением и задержками поставок, если ориентиром послужат недавние сообщения о доходах.

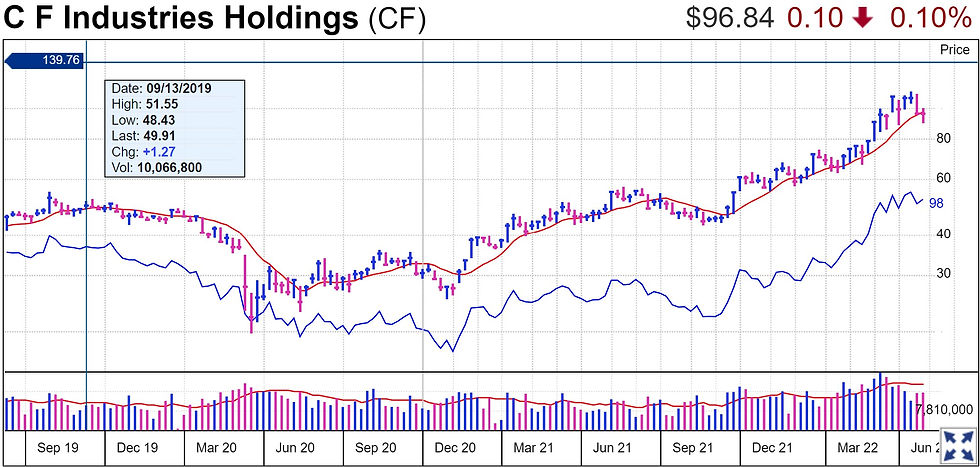

Отчеты Производителей Удобрений: Mosaic, Nutrien, CF Industries

Компании, производящие удобрения, отчитаются о доходах на предстоящей неделе. Между тем, акции удобрений являются одними из крупнейших победителей года, поскольку конфликт России и Украины усилил и без того напряженную группу, поскольку экспортные ограничения и высокие цены на природный газ ставят под угрозу поставки. Mosaic (MOS) и Nutrien (NTR) отчитываются поздно вечером в понедельник, а CF Industries (CF) - поздно вечером в среду. Акции MOS, NTR и CF снизились со своих максимумов, найдя поддержку на своих 50-дневных рубежах в преддверии прибыли. Инвесторы ждут, чтобы увидеть, как более высокие цены на природный газ и проблемы с цепочками поставок повлияют на перспективы.

Горнодобытчики: Livent, Albemarle, MP Materials

В условиях резкого роста цен на основные материалы для электромобилей в центре внимания находятся доходы от крупных поставщиков. Отчеты добытчика лития Livent (LTHM) публикуются поздно вечером во вторник, а Albemarle (ALB) - поздно вечером в среду. Компания MP Materials (MP), чьи редкоземельные материалы используются в двигателях с постоянными магнитами, сообщает поздно вечером в понедельник. Акции ALB и LTHM резко упали в этом году. Инвесторы нетерпеливы из-за более высоких затрат, ограничений на выпуск продукции и контрактов, заключенных по гораздо более низким ценам. Не удивляйтесь, если появятся лучшие новости на контрактном фронте: производители электромобилей волнуются из-за поставок лития.

Нефть: ConocoPhillips, BP, Shell

Учитывая все внимание к ценам на нефть и влиянию вывода операций из России, Shell (SHEL) сообщит о результатах за 1 квартал до открытия фондового рынка в четверг, как и ConocoPhillips (COP), в то время как BP (BP) отчитается во вторник. Аналитики FactSet ожидают, что прибыль Shell более чем удвоится по сравнению с аналогичным периодом прошлого года и составит 2,20 доллара на акцию, в то время как объем продаж вырастет на 46% до 81,456 миллиарда долларов. Shell уже заявила, что ее уход из России может стоить им от 4 до 5 миллиардов долларов в виде списаний. Ожидается, что прибыль ConocoPhillips на акцию составит 3,17 доллара против 69 центов год назад при объеме продаж в 17,321 миллиарда долларов, что на 64% больше, чем в предыдущем квартале. Ожидается, что прибыль BP удвоится до 18,64 доллара на акцию, в то время как продажи, как ожидается, подскочат на 70% до 44,669 миллиарда долларов. Запланированный выход BP из своей почти 20%-ной доли в "Роснефти" может привести к списанию средств на сумму 25 миллиардов долларов. Между тем, несколько других энергетических компаний также представят отчеты на следующей неделе: Oasis Petroleum (OAS), Callon Petroleum (CPE) и Canadian Natural Resources (CNQ) отчитаются в четверг, в то время как Laredo Petroleum (LPI), Oneok (OKE) и Cheniere Energy (LNG) отчитаются в среду.

AMD Возглавляет Отчеты Чипмейкеров

Advanced Micro Devices (AMD) возглавляет напряженную неделю квартальных отчетов о доходах полупроводниковых компаний. AMD планирует опубликовать свои результаты за первый квартал поздно вечером во вторник. Аналитики, опрошенные FactSet, ожидают, что прибыль AMD вырастет на 75% до 91 цента на акцию. По прогнозам, объем продаж в мартовском квартале увеличится на 45% до 5,01 миллиарда долларов. Другие ведущие полупроводниковые компании, которые планируют представить квартальные результаты на предстоящей неделе, включают Alpha & Omega Semiconductor (AOSL), Axcelis Technologies (ACLS), Monolite Power Systems (MPWR), Onsemi (ON), Rambus (RMBS) и SiTime (SITM).

Путешествия: Marriott, Hilton, Expedia, Airbnb

Гостиничные сети Hilton (HLT) и Marriott International (MAR) отчитываются о доходах за первый квартал во вторник и среду соответственно, поскольку туристическая индустрия восстанавливается после карантина из-за пандемии, пытаясь противостоять росту цен. Уолл-стрит ожидает, что Marriott заработает 90 центов на акцию, что значительно больше, чем 10 центов год назад. Ожидается, что выручка увеличится на 80% и составит 4,17 миллиарда долларов. Прибыль Hilton составила 65 центов на акцию, что значительно больше, чем 2 цента год назад, при продажах в размере 1,746 миллиарда долларов, что на 100% больше. Expedia (EXPE), Booking Holdings (BKNG) и Airbnb (ABNB) также отчитываются в течение недели.

Производители лекарств: Pfizer, Jazz Pharma, Vertex Pharma

Фармацевты Pfizer (PFE), Jazz Pharmaceuticals (JAZZ) и Vertex Pharmaceuticals (VRTX) готовы отчитаться о своих доходах за первый квартал на следующей неделе. Ранее во вторник аналитики ожидают, что Pfizer опубликует скорректированную прибыль в размере 1,49 доллара на акцию при объеме продаж в 24,1 миллиарда долларов, увеличившись соответственно на 60% и 65%. Jazz и Vertex запланированы на позднюю среду и поздний четверг соответственно. Ожидается, что прибыль на акцию Jazz снизится на 2% до 3,84 доллара, поскольку продажи вырастут на 40% до 852 миллионов долларов. Аналитики ожидают, что Vertex сообщит о скорректированном доходе на акцию в размере 3,57 доллара и продажах в размере 2,08 миллиарда долларов. Оба показателя увеличатся примерно на 20%.

Аптекари: AmerisourceBergen, McKesson, Cardinal Health

Дистрибьюторы лекарств AmerisourceBergen (ABC) отчитается о своих последних квартальных доходах в начале среды, а конкуренты Cardinal Health (CAH) и McKesson (MCK) отстают в начале и конце четверга соответственно. Аналитики ожидают, что AmerisourceBergen опубликует скорректированную прибыль в размере 2,91 доллара на акцию при объеме продаж в 57,48 миллиарда долларов, увеличившись соответственно на 15% и 17%. По прогнозам, продажи Cardinal Health увеличатся примерно на 10% до 43,12 миллиарда долларов, в то время как скорректированная прибыль на акцию упадет на пенни до 1,52 доллара. Уолл-Стрит ожидает, что McKesson заработает 6,03 доллара на акцию, увеличившись более чем на 19%, при объеме продаж в 63,68 миллиарда долларов, увеличившись почти на 8%.

Тяжелая Промышленность: Fluor, Jacobs Engineering

Ранее в четверг аналитики, опрошенные FactSet, ожидают, что Jacobs Engineering Group (J) увеличит прибыль на акцию на 11% до 1,56 доллара при выручке в 3,381 миллиарда долларов, что почти соответствует показателю годичной давности. В начале пятницы прибыль Fluor (FLR) должна вырасти на 218% до 22 центов на акцию, поскольку продажи выросли на 6% до 3,01 миллиарда долларов. Компания Jacobs из Далласа, международный поставщик строительных и технических услуг, по слухам, была заинтересована в приобретении Fluor около трех лет назад, чтобы увеличить свое влияние на восстановление окружающей среды / ядерную очистку.

Прочие Отчеты:

Datadog (DDOG) сообщает о доходах за 1 квартал до открытия фондового рынка 5 мая. Аналитики оценивают прибыль на акцию в 11 центов, что на 83% больше, чем годом ранее, а выручка выросла на 70% до 338 миллионов долларов. Datadog продает платформу мониторинга и аналитики для разработчиков программного обеспечения и отделов информационных технологий.

Отчет CVS Health (CVS) должен быть получен до открытия в среду. Аналитики ожидают, что прибыль на акцию вырастет на 6% до 2,16 доллара на акцию при росте выручки на 10% до 75,4 миллиарда долларов. Отступление пандемии может оказать давление на розничные операции, поскольку CVS начинает закрывать около 10% своих магазинов в течение трех лет, но это может быть компенсировано более высокими результатами подразделения Aetna health care benefits. Защитные акции CVS, которые в этом году превзошли S & P, укрепляют плоскую базу, но остаются ниже своей 50-дневной линии.

Akamai Technologies (AKAM) отчитается о доходах за 1 квартал в конце 3 мая. Аналитики ожидают, что прибыль на акцию интернет- провайдера вырастет на 3% до 1,42 доллара. По оценкам аналитиков, с учетом приобретений выручка вырастет на 7% и составит 904 миллиона долларов. Akami расширила свою деятельность в области кибербезопасности.

Square (SQ) отчиталась о доходах за 1 квартал в конце 5 мая. Аналитики оценивают прибыль в 22 цента на акцию, что на 46% меньше, чем годом ранее, на фоне приобретения Afterpay. Ожидается, что выручка упадет на 18% до 4,12 миллиарда долларов на фоне сокращения низкомаржинальных биткойн-транзакций, совершаемых через приложение consumer Cash. Ожидается, что рост валовой прибыли приложения consumer Cash увеличится на 15% и составит 569,3 миллиона долларов. Ожидается, что валовой объем платежей торговцев вырастет на 39% и составит 41,3 миллиарда долларов.

Matson (MATX), компания по морским перевозкам и логистике, отчитается во вторник о доходах за первый квартал. Уолл-стрит ожидает, что прибыль подскочит на 253% до 7,03 доллара, а выручка вырастет на 56% до 1,114 миллиарда долларов.

Evoqua Water Technologies (AQUA), поставщик услуг по очистке воды и сточных вод, отчиталась во вторник о доходах за второй финансовый квартал. Уолл-стрит ожидает, что прибыль вырастет на 58% до 19 центов на акцию, а выручка вырастет на 19% до 413 миллионов долларов.

Arista Networks (ANET) отчитается о доходах за 1 квартал 2 мая. Ожидается, что конкурент Cisco Systems сообщит о прибыли на акцию в размере 81 цента, что на 28% больше, чем годом ранее. По оценкам аналитиков, выручка производителя оборудования для компьютерных сетей вырастет на 27% и составит 854 миллиона долларов.

Cloudflare (NET) отчиталась о доходах за 1 квартал в конце 5 мая. Аналитики ожидают нулевой прибыли по сравнению с убытком в 3% на акцию годом ранее. По оценкам аналитиков, выручка вырастет на 49% до 206 миллионов долларов. Cloudflare ускоряет и обеспечивает безопасность веб-приложений, маршрутизируемых через его интеллектуальную глобальную сеть.

Компания по кибербезопасности Fortinet (FTNT) отчитается о доходах за 1 квартал в конце 4 мая. Аналитики прогнозируют прибыль на акцию в размере 80 центов, что на пенни меньше, чем годом ранее. Ожидается, что выручка вырастет на 24% и составит 884 миллиона долларов.

Комментарии